借金減額診断の知恵袋での口コミと回答を信じるとヤバいリスク

借金の相談をどこにすればよいか分からない、事務所に相談するとお金を取られそうで怖いという人がYahoo!知恵袋に借金減額について質問をしている姿が良く見られます。

知恵袋は匿名で質問ができるため、手軽に利用できるサービスですが、回答してくれる人も匿名であるため、返ってくる回答が必ずしも正しいとは言えません。

中にはでっちあげた回答をさも専門家のように答える人や自作自演をして自分のサービスに引き込もうとする人もみうけられます。

これらの情報を信じてしまうと本当は借金問題をすぐにでも解決すべきなのに後回しにしてしまい、結果的に破産まで追い込まれてしまったということになりかねません。

借金は素人では簡単に解決できる問題ではないので、必ず弁護士や司法書士、法テラスに「今ある借金をどうにかしたい」と相談を入れることが重要です。

借金減額に関する知恵袋の信ぴょう性

事務所の口コミは事実とちがうケースが多い

借金減額の相談は専門家である弁護士や司法書士に相談することになります。

Yahoo!知恵袋では弁護士事務所や司法書士事務所に関する口コミの場としても良く使われています。

しかし、Yahoo!知恵袋に回答する多くは、本当にあった体験談ではなく、人から聞いた話や妄想の話から適当に答えを書いている人が多いです。

そのため、事実とは違ったり、情報が正しくないことが多いです。

最近では弁護士や司法書士事務所とは違いますが、企業の嘘の情報を知恵袋で回答し逮捕される事件が2023年2月9日ありました。

知恵袋は匿名で誰でも投稿できる場にすぎません。借金減額の口コミ回答は真に受けず、自分で無料診断を利用して話を聞いてみて合うか合わないか決めるべきです。

回答者の質が低い

Yahoo!知恵袋にはどんな質問にも回答してポイントを稼ごうとする人、そのジャンルで1回だけ回答をしたらアカウントを捨てる人が存在します。

そのため、借金問題に特化した専門家はいません。

回答者の品質が安定しないので、質問者の質問を投げた時間帯やタイミングによっては的外れな回答や誹謗ともとれるような回答がと届いたりします。

中には専門家でも「その通り」と思える内容もありますが、必ずしも正しい回答が出ているわけではありません。

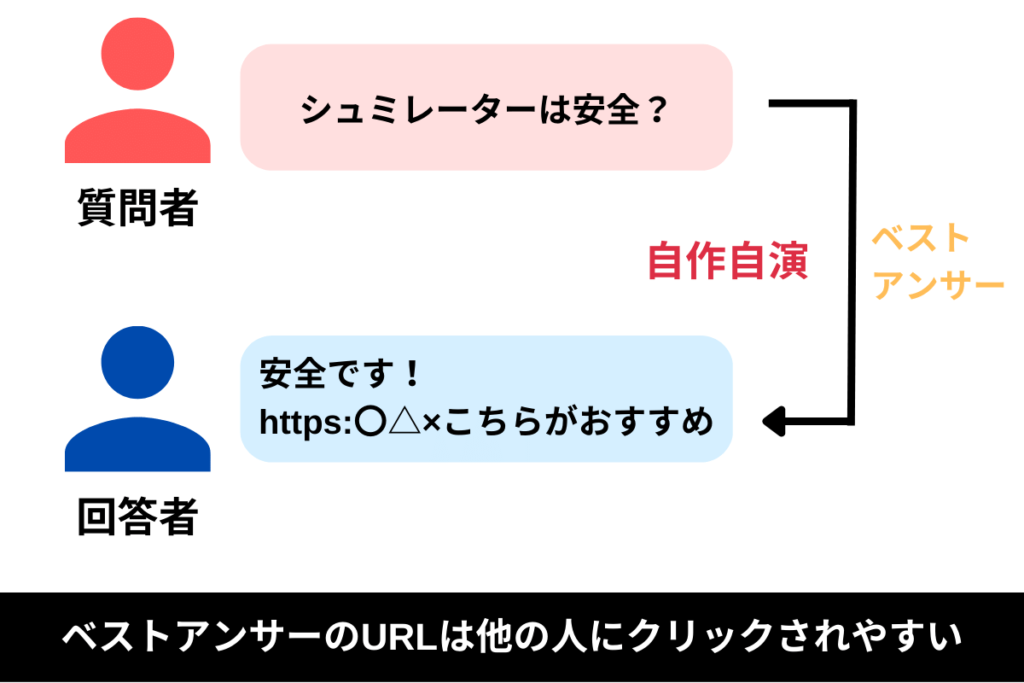

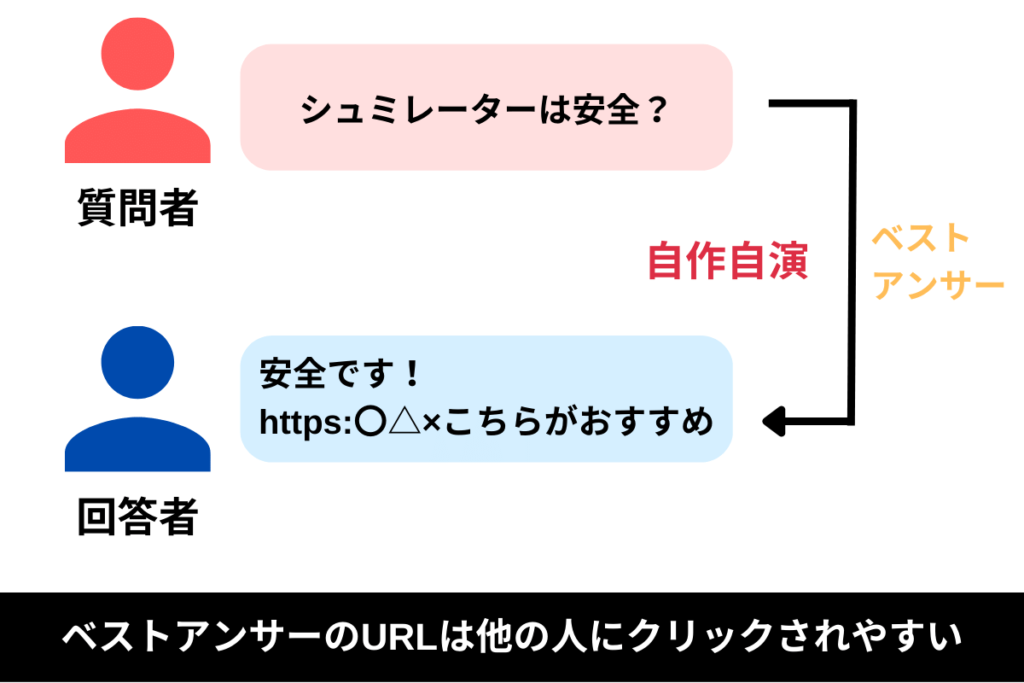

自作自演をしているケースが多い

「借金減額シミュレーター 口コミ」で検索すると毎回同じアカウントが、同じ減額シミュレーターのURLを張り付けて回答している姿を見ます。

そして、質問者のIDは非公開であることが多いです。

これは、回答者が複数のアカウントを作って質問を作って投稿し、それに対して決められた回答とシミュレーターのURLを張り付ける自作自演の行為です。

これは減額シュミレーターの口コミを探している人の目に留まったときに、リンクを踏ませて収益を発生させようとする仕組みそのものです。

借金減額について知恵袋で見られる質問

借金減額に関する知恵袋の質問1

借金減額診断やシミュレーターは安全なのか

借金減額診断やシミュレーターを使うと本当に借金を減額できるのか、詐欺ではないのかと質問をする人が多くいます。

なかには自作自演をするために、アフィリエイトをしている人が意図的に質問して自分で回答する姿を見かけます。

借金減額シミュレーターは結論から言えば、弁護士や司法書士が運営するものなら安全です。借金減額シミュレーターは借金を減らす方法と目安を知ることができるので実際に本当に減るかどうかは、その後の弁護士や司法書士とのヒアリングで分かることです。

借金の減額についての相談は、債務整理に強い事務所なら原則として料金はかかりません。

気を付けなければならないのは、SNSや掲示板、Yahoo知恵袋で貼られているURLです。回答の中には闇金業者が情報を引き抜くために釣りURLを掲載していることがあります。

詳しくは「借金減額シミュレーターのやばすぎるデメリットと利用するメリット」で解説しています。

借金減額に関する知恵袋の質問2

債務整理してもローンは組めるか?

Yahoo!知恵袋に多く投稿される代表的な質問が「ローン」の問題です。

借金を返済している最中や解決した後に再びローンを組みたいと考えている人は多く、債務整理をするかの判断材料を知恵袋で探していることがうかがえます。

結論からいえば、債務整理をするとブラックリストに載ってしまうため、ローン審査に通りづらくなりますが、全てのローンが組めなくなるわけではありません。

カーローンを例えると、銀行ローンやディーラーローンは信用情報を確認するため、審査にほぼ通ることはできませんが、自社ローンなら審査に通る可能性があり、債務整理中でも車をローンで買える可能性があります。

とはいえ、債務整理中の新たな借り入れは返済計画を守れなくなる可能性が上がるためおすすめできません。債務整理中に借り入れをすると最悪、破産まで追い込まれることもあるので借りることばかり考えてはいけません。

借金減額に関する知恵袋の質問3

債務整理してローンを組めないなら自己破産した方が良いか

Yahoo!知恵袋では任意整理と自己破産のちがいについて知るために、どのような人が自己破産すべきなのか質問をするケースが多々見られます。

債務整理をしてローンを組めないなら自己破産した方が良いかという質問は、「返済してもすぐにローンを組めないなら、自己破産で借金を返さない方が良いのでは?」とも読みとれます。

結論から言えば、自己破産をした方が借金の返済義務は消え、手続き終了後から7年~10年でブラックリストから除外されるので任意整理をわざわざ選ぶ必要はありません。

しかしながら、自己破産を選ぶということは、家や車がなくなるだけでなく、20万円以上の価値があるものも失うことを意味します。

一方で任意整理なら財産を失うリスクを最小限に抑えることができます。今あるものを残す、残さないという考え方が大事になります。

財産の状況や借り入れ状況を踏まえてどちらが正しい選択かは、やはり弁護士や司法書士に相談すべきです。

借金減額に関する知恵袋の質問4

45万円くらいの借金を債務整理するメリットとデメリットは?

債務整理するとブラックリストに入ることや完済後から5年はローンやカードが作れなくなることを伝えた上でデメリットの方が多いという回答がベストアンサーに選ばれています。

しかし、債務整理NEXTの見解ではデメリットの方が多いとは言えません。また、メリットについては一切言及していないのも気になります。

ファミマポケットカードの金利は14.95%~17.95%です。この金利は一気に借金を返済できるだけの経済力がなければ、一向に借金は減ることはないレベルの金利です。

債務整理をするとブラックリストに入ってクレジットカードの作成やローンが組めなくなるデメリットはありますが、借金を7年~10年で返済しきれる保証がありません。任意整理をすれば利息をカットして3年~5年で完済する計画を立てられるので、借金生活から抜け出すことができます。

このように知恵袋では正しい情報が得られない可能性があるので、弁護士や司法書士に相談すべきなのです。

借金減額に関する知恵袋の質問5

ギャンブルで作った借金は減らせるのか

ギャンブルで作ってしまった借金をどうにかなくしたいという悲痛な質問がよくみられます。

結論から言えば、任意整理や個人再生といった手続きであれば、ギャンブルが理由でも借金を減らすことができます。しかし、自己破産については原則的に免責不許可事由というルールのもと認められないとされています。

ですが、腕の良い弁護士なら裁判所で自己破産を認められるように立ち回ることもできます。

弁護士や司法書士に相談してどのように生活を立て直し、借金問題を解決するかを決めていくことも大切ですが、ギャンブル中毒にある人は依存症から抜け出すためにカウンセリングを受けることも必要です。

借金減額に関する知恵袋の質問6

債務整理した方が支払う費用弁が結果的に高くなるのでは?

債務整理をした方が弁護士費用が高くなり、結果的に支払う総額が高くなるのではという質問が見れます。

債務整理は貸金業者に対して利息をカットして元本だけ返済できるようにするか、自己破産の手続きをして借金じたいをなくせる手続きです。

債務整理の手続きには費用がかかりますが、質問にあるように借金の種類や借金額、返済期間によっては債務整理した方が支払う総額が高くなるケースがあります。

50万円の借金でシミュレーション

1社からの借り入れをしていたとき

| 借金の金利 | 通常の返済総額 | 任意整理後の総額 |

|---|---|---|

| 金利18% | 68万493円 | 60万円 |

| 金利17% | 67万465円 | 60万円 |

| 金利16% | 66万438円 | 60万円 |

| 金利15% | 65万410円 | 60万円 |

| 金利14% | 64万383円 | 60万円 |

借金の返済に2年以上かかる人は任意整理をした方が8万円以上お得になるケースがあります。また、任意整理をすると3年~5年で完済する分割支払いの契約もできるようになるので毎月の返済額をグンと減らすこともできます。

2社以上からの借り入れをしていたとき

| 借金の金利 | 通常の返済総額 | 任意整理後の総額 |

|---|---|---|

| 金利18% | 68万493円 | 62万円 |

| 金利17% | 67万465円 | 62万円 |

| 金利16% | 66万438円 | 62万円 |

| 金利15% | 65万410円 | 62万円 |

| 金利14% | 64万383円 | 62万円 |

借金の返済に2年以上かかる人は任意整理をした方が5万円以上お得になるケースがあります。また、任意整理をすると3年~5年で完済する分割支払いの契約もできるようになるので毎月の返済額をグンと減らすこともできます。

任意整理の依頼料は貸金業者1社あたりに費用がかかります。そのため、3社以上の借り入れになると依頼料の方が高くなるので、どのように返済をしていくべきか相談する必要があります。

金利14%以下になると50万円の借金では任意整理の依頼費用の方が高くなるケースがあるので依頼せず、自力で返済した方がよいこともあります。

債務整理すると損する借金

- 利子の低い借金

- 貸金業者が任意交渉に応じない借金

利子の低い借金

利子の低い借金には奨学金や銀行からの借り入れ(住宅ローン)などがあげられます。

低い金利の借金は債務整理をして利息カットしても返済額に大きな変化がありません。

また、低い金利の借金は長期返済で契約していることがほとんどです。債務整理をすると3年~5年以内に返済することになるので、かえって毎月の返済額が高くなります。

貸金業者が任意交渉に応じない借金

任意交渉とは債務整理の手続きをするときの話し合いのことです。

貸金業者の中には任意交渉に応じない業者がいます。債務整理の経験の浅い弁護士や司法書士に依頼してしまうと相談の時点で応じない業者と気づかず依頼を受けてしまうことがあります。

交渉に応じない業者は話が平行線で何も解決せず、時間と依頼費用だけが無駄になってしまいます。

弁護士や司法書士に相談するときは自分の利用している貸金業者が任意交渉に応じてくれるかも確認すべきです。

借金減額に関する知恵袋でよくある質問

- ⭐国が認めた借金救済制度のデメリットは?

-

国が認めた借金救済制度を「債務整理」と言います。債務整理は借金を減額したり無くしたりする手続きですが、債務整理をすることで信用情報が傷つき、ブラックリストに載ってしまうデメリットがあります。しかし、そのようなデメリットよりも債務整理をしないで借金苦から何年も抜け出せない方がデメリットしかありません。債務整理はギャンブルで作った借金も減らすことができます。

参考:杉山事務所「本当に解決できる国が認めた借金救済制度のメリット・デメリット」

- ⭐借金減額の知恵袋の口コミの信ぴょう性は?

-

借金の減額に関する知恵袋のやり取りは自作自演も混じっていることがうかがえるため、全てを鵜呑みにするのは危険です。借金解決の専門家である弁護士や司法書士では無料相談をおこなっていることがほとんどなので、悩んだら知恵袋のような誰が書いているか分からない掲示板よりも専門家に聞いた方が良いです。詳しくは「借金減額に関する知恵袋の信ぴょう性」でも解説しています。

- 借金の相談はどこにすべき?

-

借金を解決することをゴールとした場合に相談すべき場所は3つだけです。1つ目は法テラス、2つ目は弁護士事務所、3つ目は司法書士事務所です。法テラスには利用するための条件があるため、審査をする時間がない人は弁護士や司法書士に直接相談した方が良いです。詳しくは「借金の相談はどこがいい?相談先」をご覧ください。